Ещё несколько лет назад рынок микрофинансовых организаций в Свердловской области сотрясали скандалы. Люди попадали в безнадёжную долговую кабалу, подвергались жёсткому давлению со стороны коллекторов. Но с тех пор в системе МФО многое изменилось.

По роману Достоевского

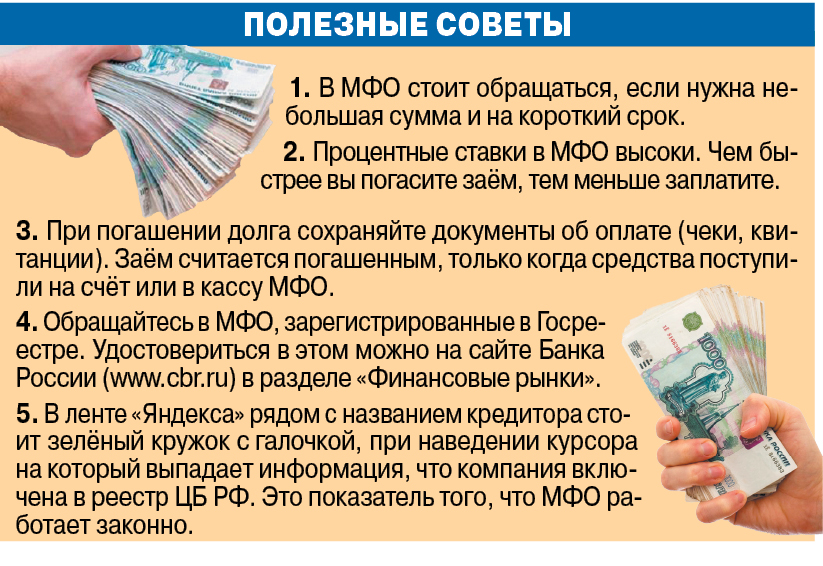

Чтобы умерить аппетиты МФО, различные ограничения в их работу начали вводиться ещё три года назад. А после того, как президент России Владимир Путин сравнил их со старухой-процентщицей из романа Достоевского, власти пошли на дополнительные изменения законодательства. Так, в январе 2019 года предельный долг клиентов МФО по договору потребительского кредита сроком до 1 года был ограничен до 2,5-кратной суммы займа. Начислять проценты, взимать неустойки (штрафы, пени) свыше этого кредитору запрещено, иначе его могут исключить из Госреестра. В этом случае он теряет право предоставлять деньги в долг.

Пример: если вы взяли 1 тысячу рублей, то при любом раскладе не будете должны МФО более 3,5 тысячи. Эта сумма включает в себя не только «тело» долга, но также начисленные проценты и иные платежи. С 1 июля 2019 года порог составит уже двукратную сумму займа, а ежедневная процентная ставка будет снижена до 1% в день.

Ужесточение закона сказалось на количестве микрофинансовых организаций. По данным на начало года, в Свердловской области действуют 32 МФО, тогда как в 2017 году их было 39. Кто-то нарушил закон и был вычеркнут из Госреестра, кто-то добровольно ушёл с рынка. При этом в Уральском управлении ЦБ РФ подчёркивают: снижение числа компаний на объёмы кредитования свердловчан существенного влияния не оказало. Сумма микрозаймов, выданных за год физлицам, в том числе займов «до зарплаты» (до 30 тысяч рублей на срок до месяца), сократилась на 35%. Но одновременно на 78% вырос объём средств, выданных малому и среднему бизнесу («длинные» кредиты).

Хорошие и плохие

Минусы и плюсы микрофинансовых организаций остались прежними. С одной стороны, это высокие процентные ставки. С другой – МФО работают с заёмщиками, с которыми не работают банки, их не интересует ваша кредитная история и подтверждение источника доходов. Средства можно получить быстро. Кроме того, часто МФО представлены в небольших населённых пунктах, где нет банковских офисов.

Однако отсутствие качественной экспертизы кредитных рисков приводит к тому, что займы всё ещё предоставляются людям, не способным их вернуть. Это провоцирует рост неоправданной долговой нагрузки. В идеале на рынке должны остаться компании, которые серьёзно относятся к выбору заёмщика.

Актуальный реестр микрофинансовых организаций ведёт ЦБ РФ. Он же мониторит их отчётность, проводит проверки, выдаёт предписания об устранении нарушений. Сегодня политика регулятора направлена на то, чтобы сократить число высокорискованных займов и, наоборот, простимулировать выдачу средств малому и среднему бизнесу.

Так, в 2018 году были увеличены требования к резервам по просроченной задолженности по PDL-займам (pay day loans, до зарплаты). В частности, они выросли до 100% по так называемым безнадёжным долгам, когда заёмщик не платит кредитору более 90 дней. Резервы по просроченным долгам малого и среднего бизнеса, наоборот, стали льготными.

«Хорошие» МФО – это те, кто работает по закону и соблюдает права клиентов, – пояснила начальник управления надзора за рынком микрофинансирования Уральского ГУ Банка России Наталья Мокшина. – Неким ориентиром, наверное, можно считать соблюдение Базового стандарта защиты прав потребителей услуг МФО. Согласно документу, в одной микрофинансовой организации нельзя взять следующий заём до полного погашения предыдущего. Кроме того, добропорядочные МФО должны фиксировать своё общение с клиентами, будь то телефон, Интернет или другие виды связи, а также размещать правила предоставления средств на сайте и в офисах, регулярно доносить до человека информацию об остатке долга и просроченной задолженности».

«Хорошие» МФО – это те, кто работает по закону и соблюдает права клиентов, – пояснила начальник управления надзора за рынком микрофинансирования Уральского ГУ Банка России Наталья Мокшина. – Неким ориентиром, наверное, можно считать соблюдение Базового стандарта защиты прав потребителей услуг МФО. Согласно документу, в одной микрофинансовой организации нельзя взять следующий заём до полного погашения предыдущего. Кроме того, добропорядочные МФО должны фиксировать своё общение с клиентами, будь то телефон, Интернет или другие виды связи, а также размещать правила предоставления средств на сайте и в офисах, регулярно доносить до человека информацию об остатке долга и просроченной задолженности».

Подписывайтесь на наш Telegram-канал – самое интересное и оперативное именно там. И без рекламы!

На Урале коллектора ждет 5 лет тюрьмы за радикальные методы взыскания долга

На Урале коллектора ждет 5 лет тюрьмы за радикальные методы взыскания долга  Прокуратура Новоуральска проверит новый способ выбивания долгов

Прокуратура Новоуральска проверит новый способ выбивания долгов  Жители Екатеринбурга набрали кредитов под 700% годовых

Жители Екатеринбурга набрали кредитов под 700% годовых